La déclaration de vos actifs numériques peut être compliquée à aborder. Néanmoins vous devez déclarer vos plus-values et vos comptes, il s’agit d’une obligation fiscale.

Nous allons voir dans ce article comment remplir le formulaire déclaration de compte de plateforme d’échange comme Binance par exemple.

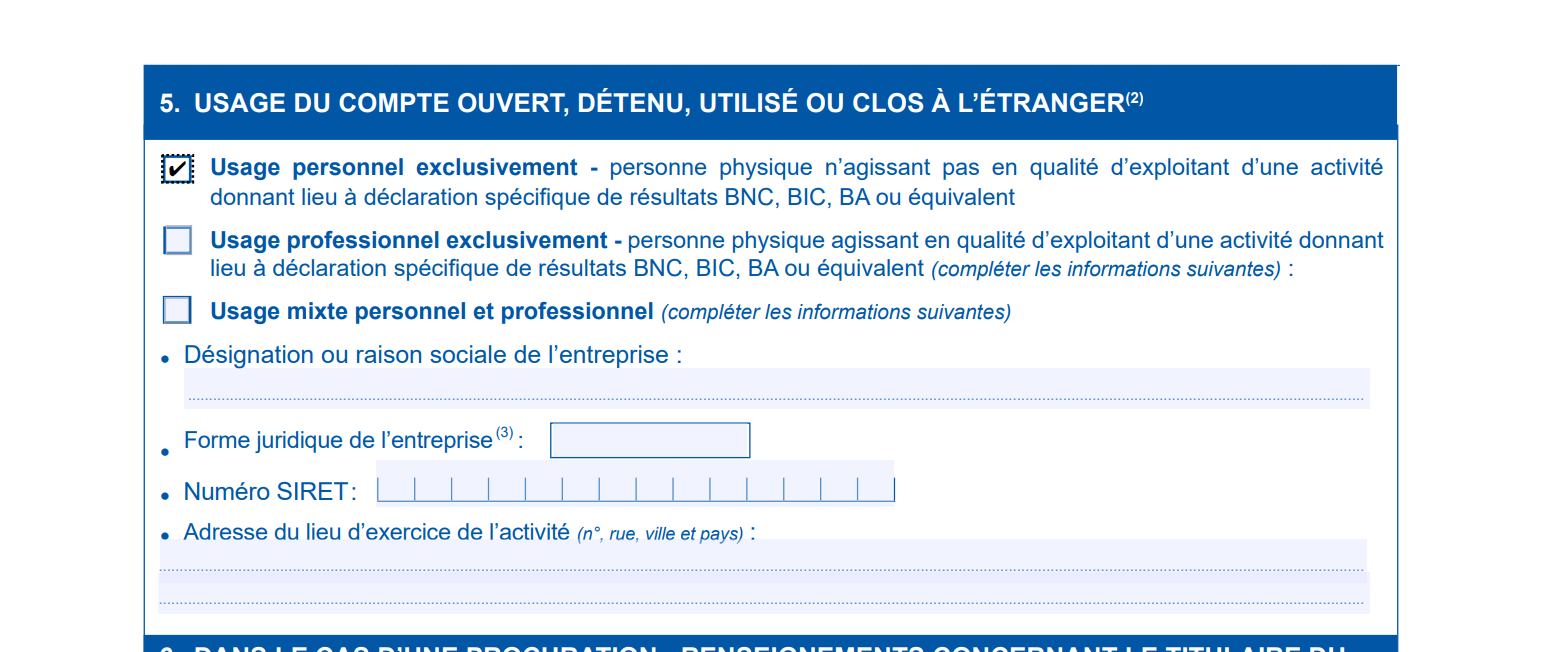

Le formulaire fiscal nécessaire est le n°3916. Il faut comprendre qu’une plateforme d’échange est juridiquement considérée comme un compte bancaire à l’étranger, il est donc obligatoire de la déclarer selon un formalisme précis.

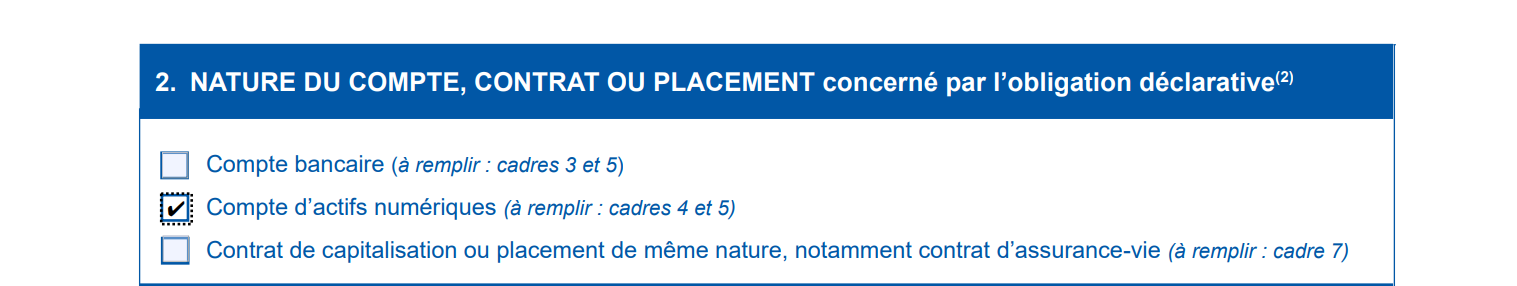

Le formulaire vous demande plusieurs éléments notamment :

- – Le numéro de compte

- – La date d’ouverture

- – La date de clôture

- – La désignation de l’organisme gestionnaire du compte

- – L’adresse de l’organisme du compte

- – L’URL du site internet de l’organisme du compte

Concernant le numéro de compte, l’écrasante majorité des grandes plateformes d’échanges ne vous fournissent pas de numéro de compte. C’est donc votre adresse mail qui fait pour l’instant office de preuve pour l’administration fiscale.

Il faudra donc remplir cette ligne avec votre email que vous allez décomposer uniquement en lettre car cette ligne ne peut pas prendre de caractères spéciaux comme un « @ ».

Pour une personne disposant de l’adresse gerard.dupont@gmail.com, il faudra remplir la case comme suit : « gerardpointdupontarobasegmailpointcom ». Il est impératif de suivre ce formalisme.

Concernant la date d’ouverture, il faudra renseigner la date du mail de confirmation que vous avez reçu à l’ouverture de votre compte. De même pour la date de clôture, si vous l’avez clos dans l’année, c’est la date du mail de confirmation de clôture qu’il faudra renseigner.

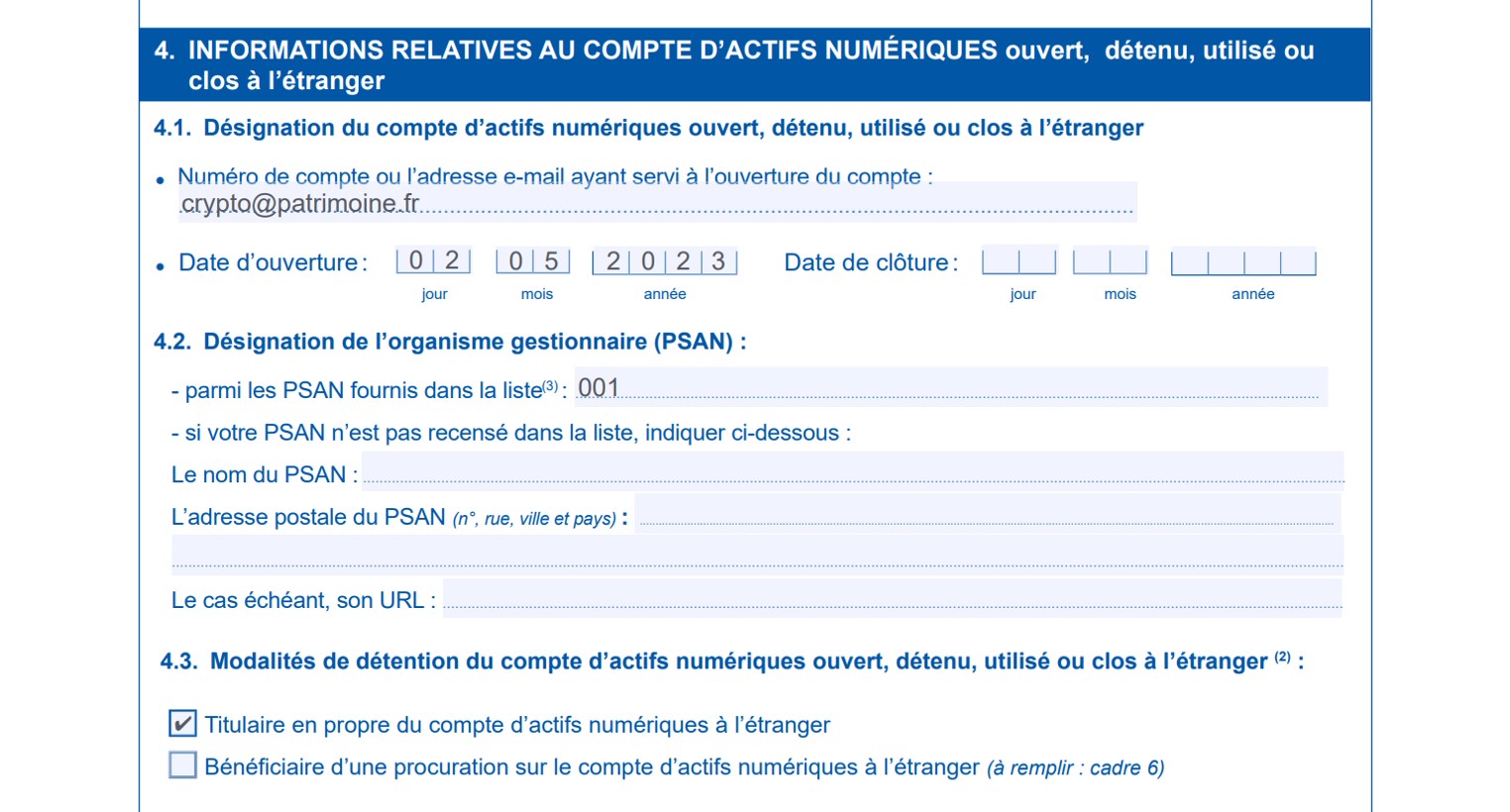

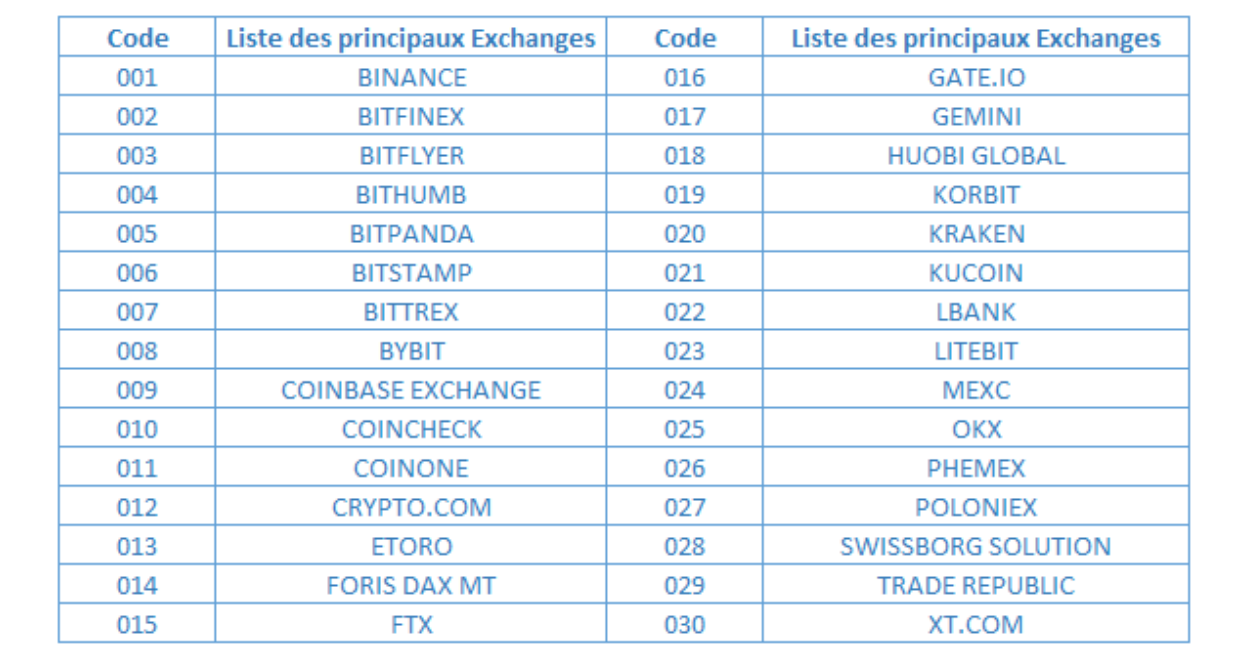

Pour la désignation de l’organisme gestionnaire du compte, il faudra trouver l’adresse dédiée à la déclaration fiscale de votre plateforme.

A Titre d’exemple, pour Binance il s’agit de celle-ci :

Binance Europe Services Limited

LEVEL G (OFFICE 1/1235), Quantum House,

75 Abate Rigord Street TA’ XBIEX, XBX 1120

Malte

Quant à Kraken, il s’agit de celle-ci :

Payward Ltd

6th Floor

One London Wall

London, EC2Y 5EB

Royaume-Uni

Sachez qu’il est impératif de déclarer l’intégralité de vos comptes de plateformes d’échanges centralisées. Beaucoup de personnes ne déclarent pas leurs plateformes, par choix ou oubli.

Vous risquez cependant une amende de 750 euros par compte non déclaré, elle peut être majorée à 1500 euros si la valeur de vos actifs dépasse 50 000 euros.

L’amende peut même atteindre 10 000 euros si le pays de la plateforme n’a pas signé de convention administrative avec la France.

En plus d’être complexe, la fiscalité sur les actifs numériques évoluent rapidement. Si vous avez des questions relatives à la fiscalité des actifs numériques, n’hésitez pas à nous contacte.