Les Metavers Crypto

Avant d’évoquer l’association entre metavers et crypto, définissons le premier terme.

Les conditions pour être un metavers :

Les metavers sont des espaces de réalité virtuelle où les utilisateurs peuvent interagir entre eux dans un environnement persistant généré par ordinateur. Pour qu’un monde virtuel soit considéré comme un metavers, il doit remplir certaines conditions :

- Tout d’abord, un metavers offre une économie alternative. Il permet aux utilisateurs d’acheter, vendre et échanger des biens et des services virtuels. Une économie alternative peut inclure des monnaies virtuelles, des objets virtuels et des espaces virtuels Ces derniers peuvent être achetés ou vendus en utilisant une monnaie virtuelle.

- Le metavers doit également être accessible via différentes technologies. On retrouve notamment les ordinateurs et les smartphones ou en immersion avec des lunettes de réalité augmentée/virtuelle (AR/VR). L’immersion permet aux utilisateurs de se sentir réellement présents dans l’environnement virtuel. Elle permet de participer à des activités, interagir avec d’autres utilisateurs, ainsi qu’avec l’environnement virtuel lui-même. Les utilisateurs peuvent interagir avec des éléments de l’environnement pour créer des expériences uniques et personnalisées.

- Le metavers est également un monde persistant, évoluant et continuant de vivre de manière permanente, peu importe le nombre de personnes connectées.

En résumé, pour être considéré comme un metavers, l’espace virtuel doit offrir une économie alternative. Il doit être un monde alternatif persistant et être accessible via différentes technologies, notamment la réalité virtuelle et augmentée. Les metavers offrent de nouvelles possibilités pour les entreprises et les individus : ils permettent des interactions sociales, des expériences virtuelles et des transactions commerciales dans un environnement virtuel qui tend à être de plus en plus réaliste.

Avant l’arrivée de l’association entre metavers et crypto :

Les prémices des metavers ont été explorées dans la culture populaire depuis plusieurs décennies, bien avant que les acteurs metavers crypto et l’entreprise Meta ne prennent le relais. Des œuvres de science-fiction telles que « Simulacres » de Philip K. Dick, publié en 1964, ont décrit des mondes virtuels. Dans ces mondes, les utilisateurs pouvaient se connecter et interagir avec d’autres personnes à travers des avatars.

Neal Stephenson a également exploré cette idée dans son roman « Snow Crash » en 1992. Le roman décrit un monde virtuel appelé « Metavers ». Les utilisateurs pouvaient interagir entre eux et participer à des transactions économiques. Cette œuvre a inspiré le développement de ce concept, les créateurs de jeux, de metavers crypto ainsi que la communauté crypto dans son ensemble.

Ces idées ont été réalisées dans des jeux vidéo tels que « Second Life », lancé en 2003. En 2023 le jeu rassemble 70 millions de joueurs. Le jeu permet aux joueurs de créer, personnaliser leur propre avatar et d’interagir avec d’autres joueurs. Il est notamment possible d’acheter et de vendre des biens virtuels dans l’économie du jeu. L’investissement initial de 11 millions de dollars a généré une valeur économique de 500 millions de dollars en jeu.

De même, « World of Warcraft » est un jeu de rôle en ligne massivement multijoueur lancé en 2004. Il comptabilise environ 4 millions d’abonnés en 2023 et a généré 372 millions de dollars de revenus en 2022.Ces jeux ont créé des communautés en ligne florissantes et ont permis aux utilisateurs de participer à des interactions sociales, économiques et culturelles dans un environnement virtuel.

Ces prémices ont ouvert la voie à des développements plus récents. Les cryptomonnaies, la blockchain et les technologies de réalité virtuelle et augmentée, ont permis la création de metavers crypto mais pas seulement, plus sophistiquées.

Simulacres / Le samouraï virtuel

Les opportunités et risques des metavers :

Les opportunités offertes par les metavers sont nombreuses. Elles permettent de créer des environnements immersifs. Dans ces environnements, les utilisateurs peuvent interagir avec des objets virtuels, des personnages et d’autres utilisateurs. Cela permet de proposer des expériences plus riches et plus dynamiques que celles sur les technologies existantes. En outre, les metavers peuvent être une alternative à l’Internet mobile. Ils proposent un nouvel espace virtuel où les utilisateurs peuvent travailler, apprendre, faire des achats, se divertir, ou simplement socialiser.

Toutefois, les metavers sont encore en développement et ne sont pas encore complètement matures. Les problèmes d’interopérabilité des systèmes et de standardisation des formats de données peuvent constituer des freins majeurs à leurs développements. De plus, la création et l’exploitation de metavers nécessiteront des compétences et des technologies spécifiques. Ces dernières ne sont pas encore largement disponibles ou maîtrisées. Il faudra donc un temps d’adaptation pour les entreprises et les développeurs souhaitant exploiter les opportunités des metavers.

En ce qui concerne les risques, l’un des principaux est la surestimation de l’impact à court terme des metavers ; ce qu’ont souvent tendance à faire les investisseurs. Le concept de metavers crypto suscite actuellement beaucoup d’enthousiasme. Ces metavers sont présentés comme une opportunité à croissance rapide. Cependant, les investisseurs doivent garder à l’esprit que ces technologies sont encore en développement. Il faudra du temps pour qu’elles se développent et atteignent leur plein potentiel. Il est donc important de ne pas surévaluer les valorisations à court terme des entreprises qui se positionnent sur le marché des metavers.

Enfin, les metavers soulèvent également des questions de sécurité et de vie privée. En effet les utilisateurs partagent des informations personnelles et interagissent avec d’autres utilisateurs dans un environnement virtuel. Il sera important pour les entreprises et les développeurs de veiller à ce que les données personnelles soient protégées. Ils devront de plus veiller à ce que les utilisateurs aient le contrôle sur leur utilisation. C’est la promesse que tente d’apporter les entreprises cryptos avec plus de sécurité et une meilleure protection de la vie privée grâce à la blockchain.

Les bénéfices de la blockchain – metavers et crypto :

La combinaison de la blockchain et des metavers représente une innovation majeure dans le domaine des nouvelles technologies. Bien que les metavers n’en soient qu’à leurs débuts et que peu d’exemples existent actuellement, la blockchain pourrait jouer un rôle clé dans leur développement. Les exemples de jeux vidéo tels que Fortnite et Roblox, qui ne sont pas sur la blockchain, démontrent la possibilité de créer et de monétiser du contenu numérique. Ces contenus peuvent être des œuvres d’art ou des créatures virtuelles…

Avec l’utilisation de la blockchain, les actifs numériques peuvent être échangés en toute sécurité et de manière transparente. Cette possibilité ouvre la voie à une nouvelle économie virtuelle. Les utilisateurs pourraient ainsi posséder des actifs numériques qui ont une valeur réelle et échanger ces actifs avec d’autres utilisateurs du metavers. Cette nouvelle économie pourrait notamment offrir des opportunités pour les créateurs de contenu et les artistes afin de monétiser leur travail.

Cependant, il convient de souligner que l’évolution rapide de la technologie de la blockchain et des systèmes de communication peuvent également générer des bulles financières. Les investisseurs doivent être prudents lorsqu’ils investissent dans ces domaines et comprendre les risques et les opportunités associés.

En plus de la création d’une économie virtuelle, la blockchain offre également une solution potentielle à un autre défi majeur des metavers : l’interopérabilité. Avec des mondes virtuels en silos, où les actifs ne peuvent être transférés d’un univers à l’autre, l’interopérabilité est devenue un enjeu crucial pour l’avenir de ces environnements virtuels.

La blockchain peut fournir une infrastructure décentralisée pour résoudre le problème d’interopérabilité. En permettant la création de contrats intelligents qui peuvent être exécutés entre différentes chaînes de blocs. Les contrats intelligents permettent aux utilisateurs de transférer des actifs d’un métavers à l’autre. Ils peuvent permettre de posséder des actifs numériques sur plusieurs plateformes simultanément. Ces possibilités façonnent des opportunités pour de nouveaux modèles d’affaires dans l’économie virtuelle. En outre, la blockchain permet également la véritable propriété des actifs numériques, ce qui signifie que les utilisateurs peuvent réellement posséder ce qu’ils détiennent en jeu. Cela pourrait avoir un impact majeur sur l’avenir des metavers, en créant une économie véritablement ouverte et décentralisée, où les actifs numériques peuvent être échangés en toute sécurité et sans risque de fraude.

Ainsi, la combinaison de la technologie blockchain et des metavers ouvre de nouvelles perspectives pour l’économie numérique. Bien que ces technologies soient encore en phase expérimentale, elles offrent déjà des avantages intéressants pour les utilisateurs et les créateurs de contenu. Il est clair que les metavers font partie de l’avenir d’Internet, et la blockchain jouera un rôle crucial pour faire de cette vision une réalité.

En somme, la combinaison de la blockchain et des metavers représente une innovation prometteuse qui pourrait avoir un impact significatif sur la façon dont nous interagissons dans les environnements virtuels. Toutefois, comme pour toute innovation, il est important d’adopter une approche prudente et réfléchie afin de maximiser les opportunités tout en minimisant les risques potentiels.

L’utilisation des metavers aujourd’hui :

Les metavers offrent de nombreux usages concrets et déjà en vigueur. Tout d’abord, il y a la création de monde virtuel communautaire, qui permet aux utilisateurs de se connecter et d’interagir avec d’autres utilisateurs en temps réel dans un environnement virtuel partagé. Cela peut inclure des interactions sociales telles que des conversations, des jeux et des activités de groupe.

Le commerce est également un usage important des metavers. Les utilisateurs peuvent acheter et vendre des biens et des services en utilisant des monnaies virtuelles spécifiques au metavers. Certains metavers ont déjà vu l’émergence de véritables économies parallèles, avec des biens virtuels valant des sommes importantes.

Les metavers offrent également un potentiel énorme pour l’enseignement et l’apprentissage en ligne. Les utilisateurs peuvent assister à des cours, interagir avec des instructeurs et des camarades de classe, et même explorer des environnements éducatifs virtuels en 3D.

Les événements en direct, comme les concerts et les événements sportifs, peuvent également être diffusés dans des metavers, permettant à des milliers de personnes d’assister à des événements en temps réel, de n’importe où dans le monde. Les musées virtuels, qui permettent aux visiteurs d’explorer des collections d’art et d’artefacts en 3D, sont également de plus en plus courants.

Les jeux vidéo ont été l’un des premiers et des plus populaires usages des metavers. Les joueurs peuvent explorer des mondes virtuels en 3D, combattre des ennemis, compléter des quêtes et interagir avec d’autres joueurs. Certains jeux ont même leurs propres économies virtuelles.

Decentraland / The Sandbox

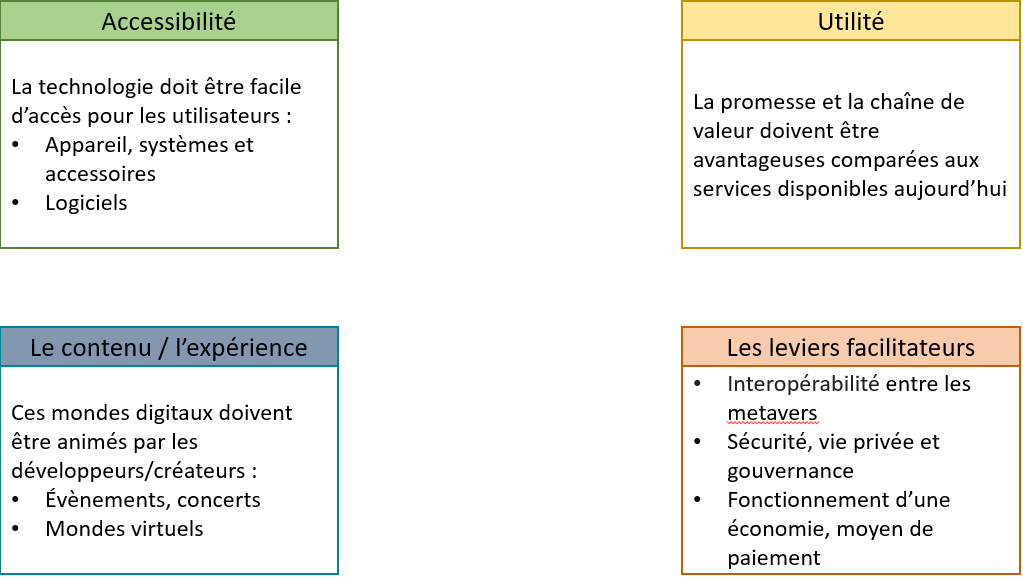

Les enjeux pour le développement des metavers à l’avenir :

facteurs de succès metavers crypto

Retrouvez ICI le webinaire de notre CEO Enzo Hallot en partenariat avec Occur Excellence Patrimoniale sur les sujets des NFT et metavers.